企業の経営者であれば、本業以外にも収益を確保したい、効果的な税金対策を行いたいと考える人は多いはずです。企業経営者が資産運用を考える時、生命保険の活用など様々な投資対象がありますが、不動産投資を検討されている方や実際に実行している方も少なくありません。不動産投資というと、大手企業や個人投資家の投資対象というイメージがあるかもしれませんが、税金対策や収益源として考えた場合、実は収益の安定化、税金対策、自社株を含む相続・贈与対策など様々なメリットがあるのです。ただ、実際に不動産投資を始めるとなると疑問や不安もつきまとうもの。

そこで今回は、企業経営者こそ不動産投資をするべきだといわれている理由を中心に、その具体的な方法や注意すべきポイントをデメリットも含めてご紹介していきます。

目次

不動産投資を通して

経営の安定化を目指すことが可能

実は企業の経営者は不動産投資ととても親和性が高く、ときに「経営者こそ不動産投資をするべき」と言われることもあります。これは大企業に限った話ではありません。不動産投資によって経営基盤を安定させることは、大企業だけではなく中小企業こそ行うべき方策だとも言えるのです。法人として不動産投資を行う場合、他の資産運用と比較して優れているポイントのひとつに安定収益を確保できる点があります。

・売上はあるが利益が残らない課題を解決したい

・現在は売上が好調だが、この状態が続くとは限らないので第2の安定収益源が欲しい

このように考える中小企業の経営者は多いはずです。中小企業は「特定顧客への依存度が高い」、「経営資源が乏しい」といった問題を抱えているケースが多いものです。大口の取引先がある中小企業は売上に対する特定顧客の依存度が高い場合が多く、大口の取引先からの発注を失うと、一気に売上が激減してしまうリスクをはらんでいます。大企業であれば複数の事業を行っていることも多いため、特定の会社からの受注を失っても経営が大きく揺らぐことはありません。また、中小企業は経営資源の面でも大企業に比べて乏しいことがあります。特に人材の確保が経営課題になっている中小企業では、新規事業や顧客の拡大は簡単ではありません。社長自身がトップ営業マンである場合も多く、せっかく社長が頑張って仕事を取ってきても、自社では業務をこなしきれないこともあるでしょう。

そんな中小企業の経営安定化にとって、不動産投資は大きな効果を発揮するでしょう。不動産投資は本業とは連動しない収入となるため、本業の取引が減少しても家賃収入は継続的に入ってきます。また、従業員を雇わなくても不動産が勝手に稼いでくれるため、少ない人材のまま利益を稼げる方法にもなり得ます。株式投資と違い換金性には優れませんが、経営に集中しながら長期的な資産運用が可能になるのです。長期で収益物件を運用することで借入残高を減らし、会社の資産が増加することで金融機関の評価もあがり、事業の資金調達もしやすくなる可能性も秘めています。つまり、物件の規模と選び方さえ間違わなければ、不動産投資は会社経営の安定化に大きな力を発揮する投資だと言えるのです。

中小企業の法人名義の不動産投資は

減価償却による節税が期待できる

中小企業の経営者などが不動産投資を法人名義で行う場合、経営安定化の他に「減価償却費の計上によって法人税を圧縮できる」こともメリットにあげられます。建物資産を持つことにより毎年、減価償却費が発生するため節税につながるという理由です。

減価償却費は、毎期会計の計算上発生する費用なので、実際にキャッシュアウトする費用ではありません。そのため、利益を圧縮して税金を減らすことが可能になります。また減価償却費は毎年内部留保できるお金にもなるので、節税しながら経営基盤を安定させてくれる効果があります。もちろん、減価償却費の計上については保険など他の資産運用でも可能です。しかし、実際の支出を抑えながら本業に負担をかけずに資産運用ができるのは、不動産投資以外にありません。本業に資金的な問題が発生した場合、所有する物件を売却すればまとまった資金を確保できる点も不動産投資のメリットだと言えるでしょう。

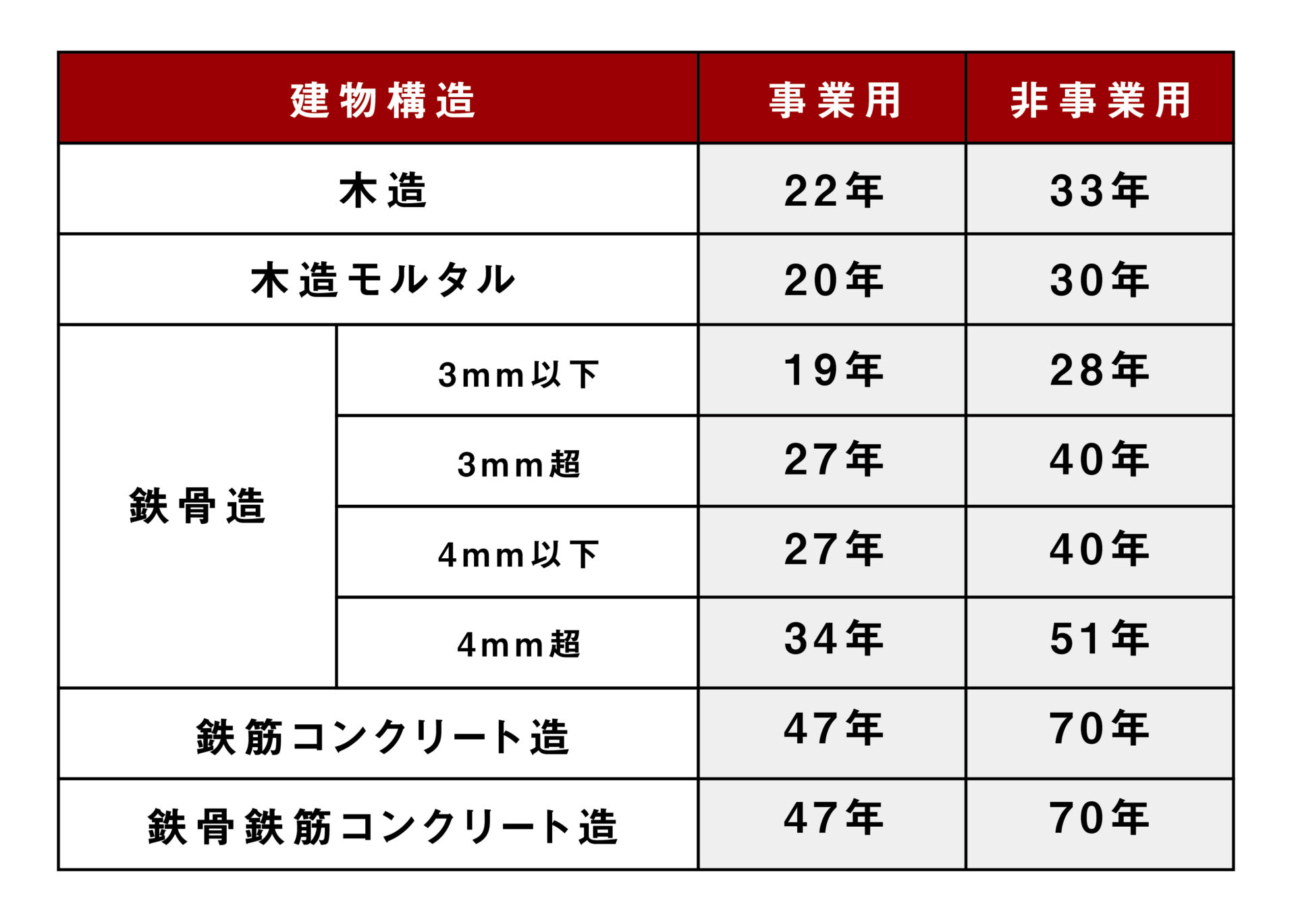

ひとつ注意すべきは、建物の対応年数により償却年数が異なる点です。少し詳しく見ていきましょう。対象となる不動産物件が新築の場合、下記の表に当てはめてそのままの値が減価償却期間となります。例えば、新築でRC造のマンションを購入した場合、減価償却期間は47年になります。ここで言う事業用とは、アパートや賃貸マンションのような賃貸物件や、店舗や倉庫、事務所等を指します。また、非事業用とはマイホームやセカンドハウス等を指します。

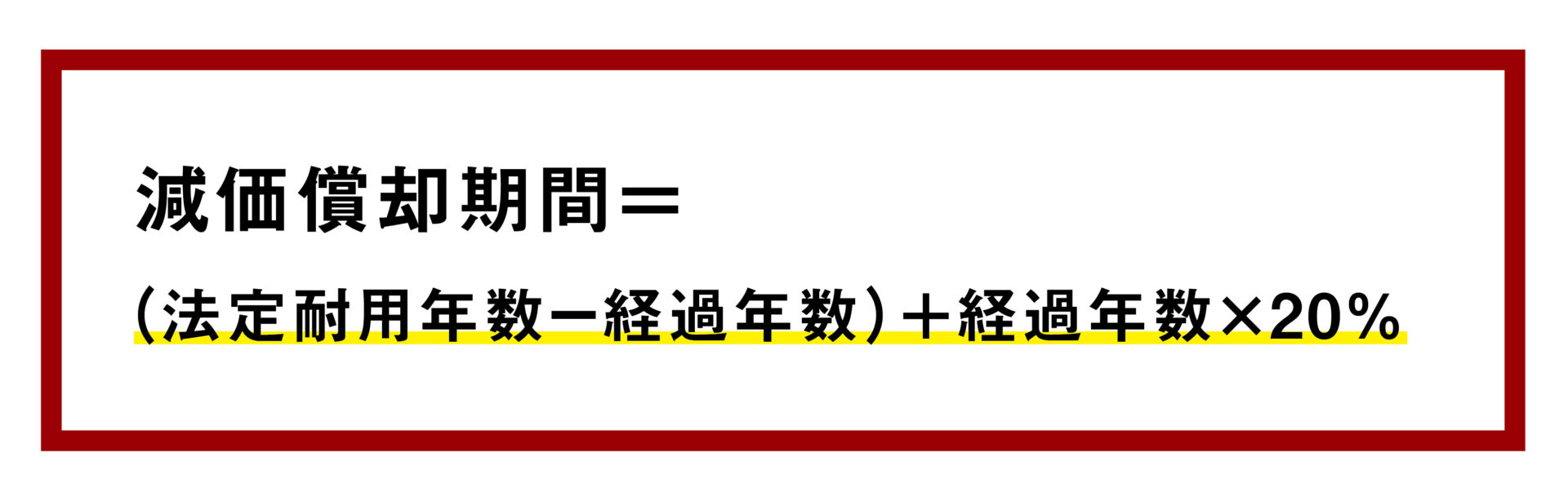

ちなみに、不動産投資で取得した物件の築年数が法定耐用年数の一部を経過している場合は、構造を上記の法定耐用年数一覧表に当てはめて法定耐用年数を確認することが可能です。法定耐用年数が確認できたら、下記の式に築年数(経過年数)と法定耐用年数を当てはめて計算をします。

例えば、築15年のRC物件を購入した場合、減価償却期間は、(47年―15年)+15年×20%=35年 となります。また、築年数が法定耐用年数を超えている場合の減価償却期間は、上記の法定耐用年数一覧表に当てはめて該当した法定耐用年数に一律20%をかけて算出できます。

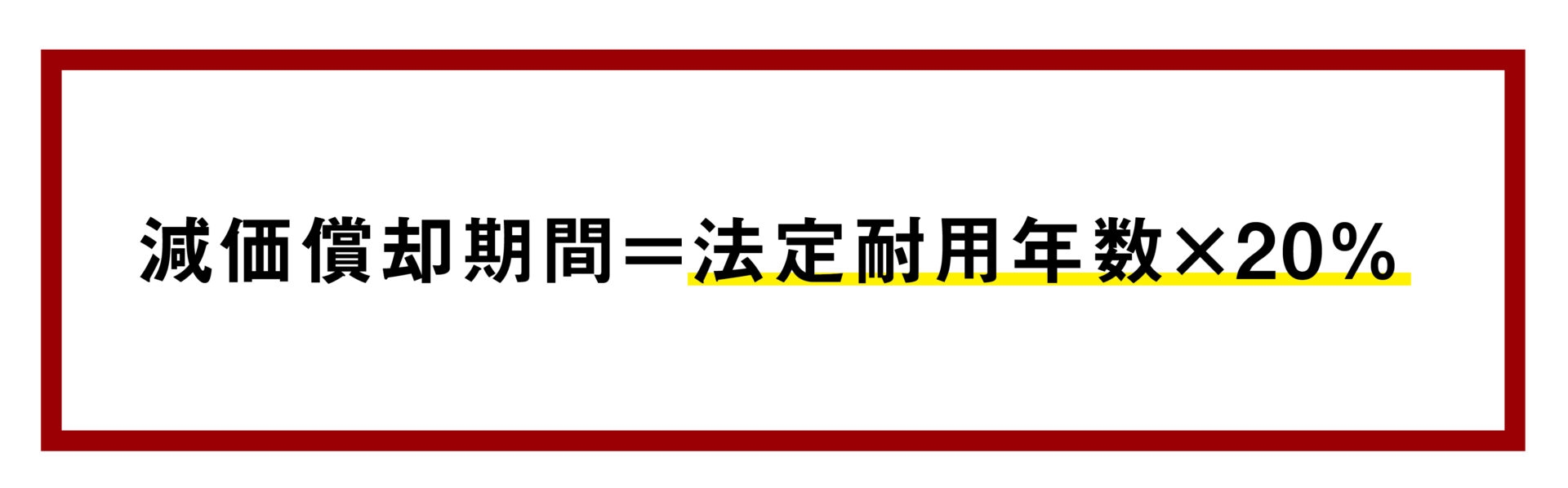

例えば、築25年の木造物件を購入した場合、減価償却期間は、22年×20%=4年となります。なお、非事業用の不動産については、築年数に関係なく一律で該当する法定耐用年数が減価償却期間となります。

中小企業の法人名義の不動産投資は

その他の税金面でも有利になることも

1_不動産収益に課せられる税金

不動産投資による収入は課税対象となりますが、その扱いは個人と法人で異なります。具体的には、個人の場合は不動産所得となり所得税の課税対象となります。一方、法人の場合には事業による収益となるため法人税の課税対象となります。所得税と法人税では税率が異なり、収入の金額によってどちらが有利かは変わってきます。

まず個人の場合ですが、前述の通り不動産収益は不動産所得に該当するため「所得税の課税対象」となります。所得税なので、不動産収益だけではなく給与所得など他の所得がある場合には全てを合算した所得合計金額が課税対象となります。個人の所得に課税される所得税は累進課税制度で、課税所得が増えるほど税率も高くなります。

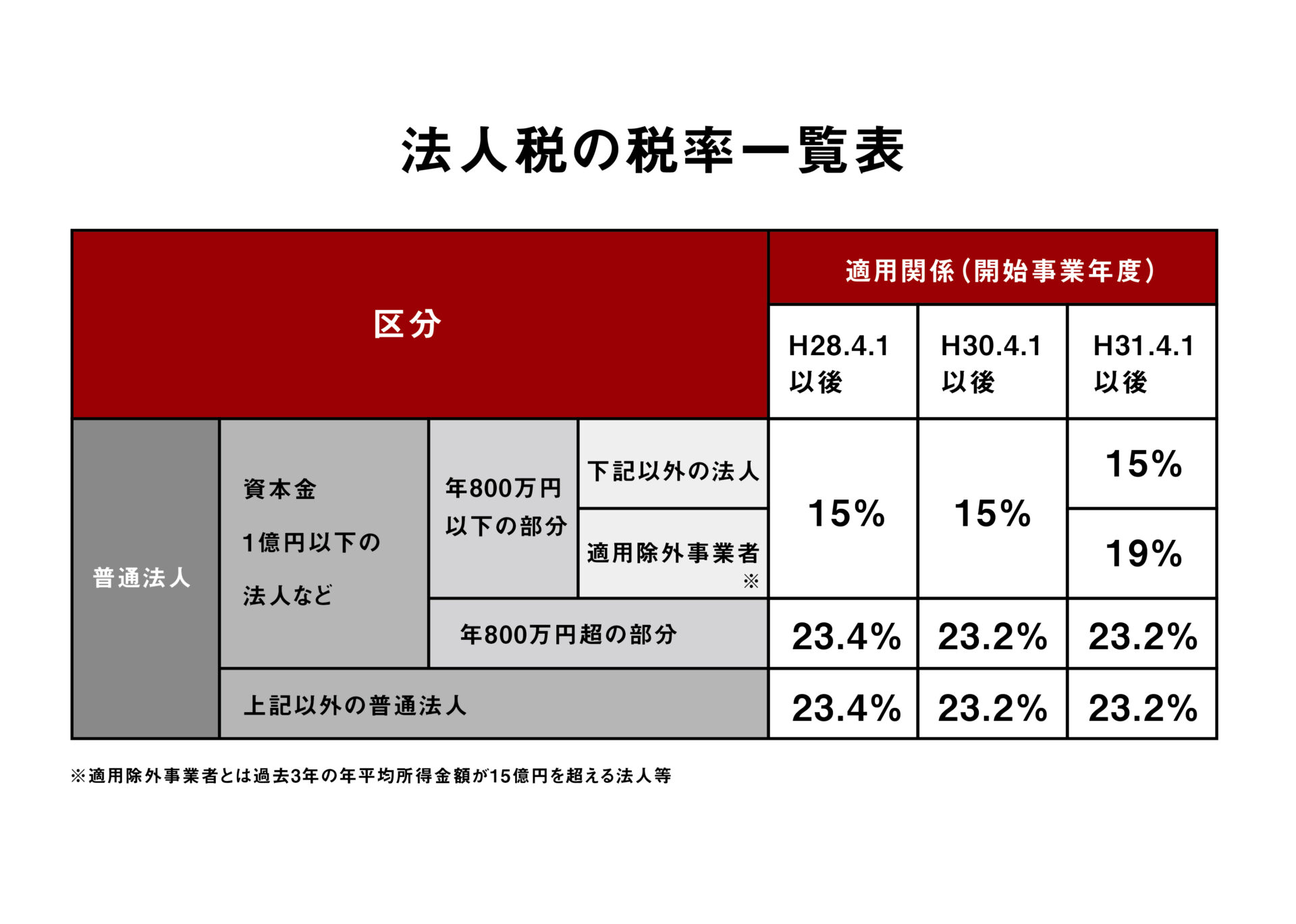

一方、法人の場合は法人税の課税対象となるわけですが、法人の所得=法人が行う事業によって生じる利益を指します。不動産事業以外の事業を行っている場合には、すべての事業の利益合計が課税対象となります。法人税は、事業規模等によって異なりますが中小企業の場合でみると、年間の所得が800万円までは15%、800万円を超えた部分から23.4%となります。

以上のことから、所得税と法人税だけを単純に比較した場合、個人の所得が800万円~1,000万円を超える場合には、法人税の税率の方が低くなるため、法人の方が有利と言えます。

もちろん、個人でも法人でも課税金額は収入や利益の合計金額をもとに算出されるので、その他の所得や利益によって一概にどちらが有利だとは言えません。たとえば、個人の場合は所得税と住民税が所得によって課税される税金ですが、法人の場合、法人税の他に法人住民税や地方法人税、事業税などの税金も課税されます。また、法人住民税の均等割は事業が赤字であっても支払う必要があります。これらを総合して判断する必要があるでしょう。

2_不動産売却に課せられる税金

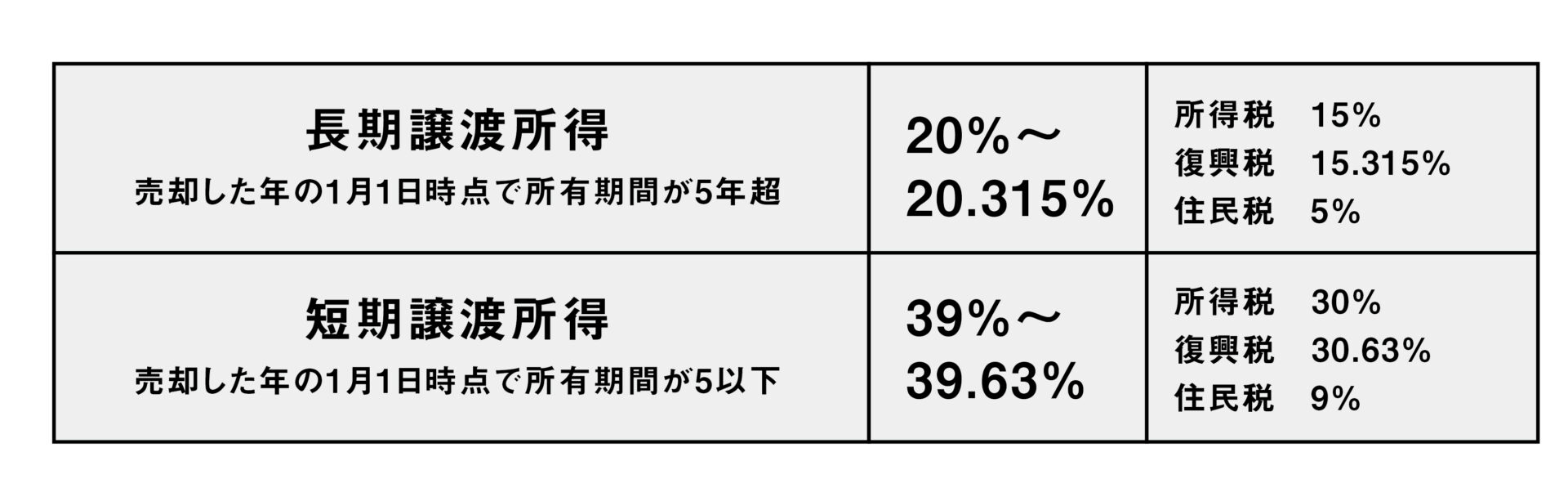

所有している不動産を売却し利益が生じた場合、個人には譲渡所得税が、法人の場合には法人税が課税されることになります。個人の場合、譲渡所得に課税される譲渡所得は分離課税となり、他の所得とは分けて考えるというルールになっています。また、譲渡所得税は売却した不動産の所有期間によって課税される税率が異なります。

具体的には5年以上所有している不動産の方が税率は低くなります。法人税と比較した場合、所有期間が5年を超える場合には個人の方が有利、5年以下の場合には法人の方が有利となります。不動産投資では短期間での売却も想定されるため売却時期から法人と個人の判断を行う必要があるかもしれません。

法人名義の不動産投資は

事業相続時も節税メリットがある

昨今よく社会課題として取り上げられる事業継承。経営者が相続する場合、事業承継を円滑におこなうことができるかどうかは事業の存続に関わる大きな課題になります。そこでよく話題となるのが相続税です。

以前別の記事でもご説明しましたが、法人が不動産投資によって資産を不動産で保有することで、現金のまま相続するよりも相続税の財産評価を引き下げることが可能です。

相続税対策に不動産は本当に有効? 相続税対策になる理由と意外な落とし穴

土地の財産評価は路線価、建物の財産評価は固定資産税評価で定められ、市場価格の7割から8割程度の評価となることが一般的です。さらに、土地のオーナーである場合、収益不動産を建設することで、土地の財産評価額が借地権や借家権の分下がるなど、様々な税制上のメリットがあります。

ただし、相続時の課税額は個々人の資産状況によって大きく変わります。都度改正される税法に対応しながら、適切な制度利用を検討する必要があるため、税理士など専門家へ相談しながら検討すべきでしょう。

さらに、相続対策として所有している財産を生前贈与で引き継いでいきたいと考えている場合には、個人よりも法人の方が有利です。個人が生前贈与を行う場合、贈与を受ける受贈者には贈与税が課税されます。暦年贈与の場合には1年間に受けた贈与額が110万円を超えると110万円を超えた金額に対して贈与税が課税されます。相続時精算課税制度を利用した場合には2,500万円までは贈与税は課税されませんが、相続が発生した際には贈与を受けた金額が相続財産に加算され、相続税の課税対象となります。

毎年、少しずつ贈与を行うという方法もありますが、不動産の場合には贈与を受けるたびに登記手続きなどが必要となり、登録免許税や不動産取得税などの税金を納める必要があります。しかし、法人の場合は、不動産ではなく株式の贈与という形で継承することが可能。株式の贈与であれば登記の手続きを行う必要はないため、登録免許税や不動産取得税などを納めることなく引き継ぐことが可能となります。

別法人を活用することで

キャッシュフローの改善も見込める

優秀な人材をいかに確保し定着させるかは、会社経営における大きな課題でしょう。不動産投資で取得した不動産が居住用の賃貸マンションやアパートの場合、その不動産を社宅に使えるというメリットもあります。社宅があるということは、採用活動において福利厚生面で大きな魅力になり得ます。その際のポイントは、本業を行う法人とは別法人で不動産投資を行うことです。

よく住宅補助の名目で手当を出す会社もありますが、これらの手当は企業にとって一方的なキャッシュアウトになります。一方で、不動産を管理する別法人を作り本業を行う親会社と賃貸契約を結べば、親会社の福利厚生費は管理会社の賃貸収入となり、経費を回収するキャッシュフローが生まれるのです。また、社員にとっても、住宅補助より社宅の方が有利です。住宅補助などの手当が給料に上乗せされると、所得税や社会保険の算定基礎額が上がるためです。社員は社宅に安く住むことができ、賃貸主である法人は安定した入居率を確保することができる。会社が不動産を保有するからこそのメリットだと言えるでしょう。社宅用の不動産取得という名目があると、銀行の融資が受けやすい面もあります。

中小企業の経営者であれば

法人で自宅不動産購入も検討可能

法人で自宅不動産を購入するメリットは、経費として計上できる項目が多くなることから法人税の節税効果が期待できるという点です。法人の場合、個人と比較して経費計上できる項目が多くなります。法人が購入した不動産の場合、以下の費用が経費として計上することが出来ます。

・不動産の購入費用

・固定資産税

・不動産所得税

・管理費

・減価償却費 等

ただし、法人名義の自宅不動産に無償で住んでしまうと、役員報酬の一部と判断されることになり、個人に課税される所得税が高くなる可能性があります。法人名義で自宅不動産を購入する場合には、会社に賃料を支払う必要があります。また、法人であるため住宅ローン控除が使えないことにも注意が必要です。

法人の不動産投資で

抑えておきたいポイント

メリットはあるものの、法人で不動産投資を行うには何を基準にどうすすめるべきか。押さえておくべきポイントをご紹介します。

減価償却費の計上による短期の税効果を期待する場合は特に、木造アパートか軽量鉄骨造の中古アパートがおすすめです。これらの物件を購入すれば、短期間で多額の減価償却費を計上できます。また、住居系の収益不動産にも複数の種類がありますが、新築区分マンションは法人・個人を問わず、一部の例外を除いて避ける方が無難かもしれません。新築区分マンションは減価償却費が低いことから、物件購入後2年目以降は特に、節税効果がほとんど生まれません。さらに、物件価格が周辺相場よりも高いことが多く、ローンの利用額が膨らみます。結果的に毎月赤字運用となってしまうケースが少なくありません。

一方で、事業系の物件はと言うと、物件によっては取得金額が高額ながら低利回りのものも多く、ローンの利用額を抑えないと実際のキャッシュアウトを伴うこともあります。節税できているけれど、その一方で毎月赤字が発生しているという事態になってしまいます。ただし、中長期的な運用を考える場合は最適な物件にもなり得ます。運用できるキャッシュが潤沢にあり、長期間に渡って減価償却を見込む場合は事業用物件も視野に入れて良いでしょう。また、事業用物件はエリアや規模さえ適正に見極めることができれば、居住用物件よりも退去リスクが少なく、安定して高い利回りを確保することができ、本業の経営安定化につなげることが可能です。

また、不動産投資によって取得した物件の管理にも目を向ける必要があります。不動産投資は中小企業または経営者の節税に有効な反面、安定経営を実現するためには、空室リスクや家賃の滞納リスクをケアする必要があります。法人もしくは中小企業経営者が運用する物件を自主管理するのは、時間の確保が難しいもの。不動産の賃貸管理は管理会社に委託するのが無難でしょう。事業用物件の場合は管理義務は借り手側になるケースが多いというメリットがありますが、居住用物件の場合は管理は避けて通れない課題になります。空室期間を少しでも短くすることを考えるのであれば、複数の仲介不動産会社に物件情報を流せる専業型の不動産会社に管理委託するのが安全です。

いずれにせよ、中小企業経営者など法人の不動産投資において最大のリスクは空室リスクです。法人で不動産投資をお考えの場合は空室リスクを軽減できるように入念なエリア調査を行う必要があると言えます。

中小企業経営者の不動産投資

まずはパートナー探しから

いかがでしたでしょうか。中小企業や経営者にとって、ほかの資産運用と比較すると不動産投資は以下のポイントにメリットがあります。

・物件によっては節税効果が大きい

・第2の安定収益を作れる

・流動性が高いため本業が危機に陥った時に資金を確保できる

不動産投資を個人と法人のどちらで行うかの判断は非常に難しいものですが、節税対策として考えた場合は個人よりも使える経費が増えるという点で、法人の方が有利と言えます。不動産を購入する際には、購入後に想定される税金等をしっかりと考え、個人で取得するか、法人で取得するかを検討するようにしましょう。

今村不動産はお客様の多くが企業経営者であり、法人・個人問わずさまざまな収益物件を開発してまいりました。自社にとって最適な不動産投資を行いたい中小企業の経営者様。ぜひ一度私たちにご相談ください。